핵심 기술마저 헐값에 판다…빚폭탄에 'K바이오' 초비상 - 한국경제

국내 바이오업계가 구조조정 회오리에 휩싸인 가운데 전환사채와 주식담보대출 상환 요구로 최악의 자금난을 겪고 있다.

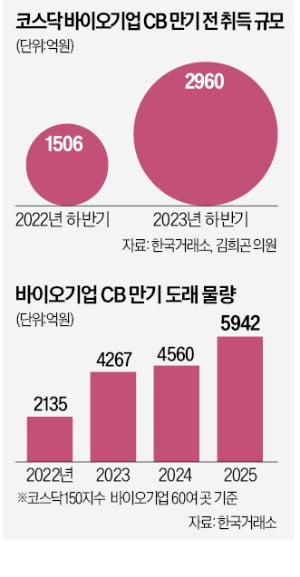

24일 한국거래소가 김희곤 국민의힘 의원에게 제출한 자료에 따르면 코스닥시장 상장 바이오기업의 만기 전 CB 취득 금액은 올해 하반기 2960억원으로 작년 동기(1506억원)의 두 배 수준이었다. 얼어붙은 투자심리에 바이오 관련 주가가 계속 떨어지자 만기 전에 주식 대신 원금을 돌려받으려는 채권자의 풋옵션 행사가 급증한 것이다. 수도권 신약 개발업체인 B사는 채권자들의 수백억원 규모 CB 풋옵션 행사에 “회사 문을 닫겠다”며 ‘배 째라’식 엄포를 놨고 결국 풋옵션 행사는 무기한 연기됐다.

금융감독원에 따르면 국내 바이오기업의 CB 발행액은 2021년 사상 최대 규모인 1조9308억원을 기록했다. 당시 바이오 경기 호황에 증권사의 ‘절판 마케팅’이 더해져 CB는 바이오기업의 주요 자금조달 창구가 됐다. 보통 풋옵션 행사는 발행 2년 뒤부터 가능하다. 올해와 내년 자금 절벽이 우려되는 이유다. 내년부터 도래하는 코스닥150지수 내 바이오기업 60여 곳의 CB 물량은 총 1조9000억원에 달한다.

최근 2개월 사이 최대주주가 바뀐 코스닥시장 상장사는 헬릭스미스, 파멥신, 아이진, 강스템바이오텍 등 8곳이 넘는다. 심각한 자금난에 최대주주 손바뀜이 잦아진 것이다. 삼성증권 보고서에 따르면 고금리와 투자 위축 영향으로 글로벌 바이오기업 파산은 2021년 8건에서 2022년 20건, 2023년 28건으로 급증했다. 국내는 열악한 투자 여건과 CB 상환 요구 등까지 겹쳐 더욱 심각한 상황이다. 바이오업계 관계자는 “미래 성장산업의 생태계가 이대로 무너진다면 세계 10대 바이오 강국인 한국의 경쟁력은 10년가량 후퇴할 것”이라고 말했다.

CB에 주담대 상환 요구까지 겹쳐

최악의 자금난에 생존 위기

1세대 바이오벤처인 유전자치료제 개발기업 헬릭스미스는 최근 1년 새 두 차례나 최대주주가 바뀌었다. 지난해 12월 카나리아바이오엠으로 변경된 뒤 이달 21일 바이오솔루션으로 또다시 바뀐 것이다. 항체의약품 개발기업인 파멥신 역시 지난 6월 경영권 매각 시도 후 최대주주가 여러 차례 변경된 후 26일 유상증자를 통해 타이어뱅크로 또 바뀔 예정이다.국내 바이오업계가 최악의 자금난 속 험난한 ‘구조조정기’를 거치고 있다. 잇단 투자 유치에 대주주 지분이 희석되면서 최대주주 변경 또한 잦아지고 있다. 업계에선 투자 유치에 실패한 매물만 수십 곳에 달한다는 분석이다. 호황기에 대거 발행한 전환사채(CB)와 대주주들의 주식담보대출도 ‘폭탄’으로 돌아와 업계의 위기를 가중시키는 것으로 나타났다.

부메랑 된 바이오 CB 돈잔치

은행 대출이 불가능한 바이오기업의 주요 자금 조달 창구는 증권사지만 최근 부동산 프로젝트파이낸싱(PF) 리스크 확대 ‘불똥’으로 신규 자금 공급이 사실상 중단된 상태다. CB 역시 바이오기업 주가가 떨어지면서 풋옵션 행사가 잇따르고 있다. 한국거래소에 따르면 올 4분기 바이오기업의 ‘CB 발행 후 만기 전 취득 공시’는 지난 22일 기준 44건으로 작년 동기(20건)의 두 배가 넘었다. 코스닥150지수 내 바이오기업 60여 곳의 올해 만기 도래 CB 물량 역시 4267억원 규모로 작년(2135억원)의 두 배 수준이다. 아직 상환해야 할 물량은 1조9000억원에 달한다.삼성증권에 따르면 지난 3분기 공시 기준으로 보유 현금 대비 CB 등 메자닌 비중이 50% 이상인 바이오기업은 13곳이다. 바이오기업 대부분이 CB 전환가액보다 현재 주가가 낮게 거래되고 있기 때문에 풋옵션 행사 가능성이 높다. 서근희 삼성증권 수석연구위원은 “내년에 금리를 내린다고 하더라도 2025년은 돼야 업황이 좋아질 것이기 때문에 바이오업계는 장기 생존 능력을 키워야 한다”고 말했다.

바이오기업 대주주 대부분이 받은 주식담보대출도 뇌관이 될 수 있다는 분석이다. 증권업계가 만기 연장을 해주지 않거나, 담보를 더 넣으라고 압박하면서 다른 대출이나 환매조건부 주식매매계약으로 ‘돌려막기’를 하는 사례도 늘고 있다. 대출금을 못 갚아 반대매매를 당하면 지분이 희석돼 경영권을 잃게 된다. 신약 개발사 A사는 최근 증권사로부터 일방적인 만기 연장 불가 통보를 받자 법적 대응에 나섰다.

상당수 바이오기업 오너의 주식담보대출이 증권사로부터 상환 요구를 받거나 금리 상향, 추가 담보 요구를 받고 있어 대주주 지위가 흔들리고 있다. 한국경제신문이 하반기 금융감독원 주식보유상황 보고서를 분석한 결과 주식담보대출 계약을 체결(변경)한 제약·바이오기업은 24곳으로 집계됐다. 전체의 40%가량은 100만 주 이상이 담보로 잡혔다.

5~6개사, 관리종목 지정 가능성

한국바이오협회에 따르면 최근 개설한 바이오 장비 직거래 마켓엔 나노 입자추적 분석기, DNA 추출장비 등 최대 수억원에 달하는 고가 장비 31개가 매물로 나왔다. 팔겠다는 문의만 3000건 이상 들어온 것으로 알려졌다.

업계에선 올해 재무제표가 확정되는 3개월 뒤엔 주식 거래가 정지되는 관리종목이 수십 개에 이를 것이란 전망이 나온다. ‘관리종목 지정 유예’ 기간이 끝난 2016년~2018년 9월 기술특례 바이오 상장사 가운데 일부가 그 대상이 될 전망이다. 관리종목 지정 사유는 △최근 사업연도 매출 30억원 미만 △최근 3년 중 2년간 법인세차감전계속사업손실이 자기자본의 50% 이상을 초과하는 경우 등이 해당된다.

바이오기업 5~6곳은 지난해 법인세차감전계속사업손실 규모가 자기자본의 50%를 넘어 올해까지 이 조건에 해당하면 관리종목으로 지정될 가능성이 높은 것으로 알려졌다.

남정민/안대규/배태웅 기자 powerzanic@hankyung.com

2023-12-24 09:23:34Z

https://news.google.com/rss/articles/CBMiLmh0dHBzOi8vd3d3Lmhhbmt5dW5nLmNvbS9hcnRpY2xlLzIwMjMxMjI0ODQ3OTHSAQA?oc=5

CBMiLmh0dHBzOi8vd3d3Lmhhbmt5dW5nLmNvbS9hcnRpY2xlLzIwMjMxMjI0ODQ3OTHSAQA

Bagikan Berita Ini

0 Response to "핵심 기술마저 헐값에 판다…빚폭탄에 'K바이오' 초비상 - 한국경제"

Posting Komentar